Secciones

Servicios

Destacamos

Secciones

Servicios

Destacamos

Estamos en plena cuesta de enero. Una época dura para muchas familias por las estrecheces económicas que acostumbran a venir después de los dispendios navideños. Todo sube este mes y muchos sueldos sufren para resistir el encarecimiento de la vida. Por tanto, es fundamental ahorrar o, al menos, saber algunos trucos que permitan aliviar el impacto en nuestros bolsillos.

DV inicia hoy un serial de tres capítulos dominicales en el que se analizará junto a la ayuda de expertos económicos de distinto ámbito los distintos perfiles de ahorradores que existen en nuestro país, con consejos financieros para aumentar el patrimonio. Con la ayuda de Rafael Rubio, especializado en economía, autor del libro 'El ahorrador astuto', dedicamos el primer artículo a hablar sobre el conservador, el más común en nuestro entorno.

Mejor dejo el dinero en la cuenta corriente...

El mayor riesgo de todos es no arriesgar nada

Mellody Hobson

Codirectora ejecutiva

de Ariel Investment

Mejor dejo el dinero

en la cuenta corriente...

El mayor riesgo de todos es no arriesgar nada

Mellody Hobson

Codirectora ejecutiva

de Ariel Investment

Mejor dejo el dinero

en la cuenta corriente...

El mayor riesgo de todos es no arriesgar nada

Mellody Hobson

Codirectora ejecutiva

de Ariel Investment

Mejor dejo el dinero

en la cuenta corriente...

El mayor riesgo de todos es no arriesgar nada

Mellody Hobson

Codirectora ejecutiva

de Ariel Investment

1

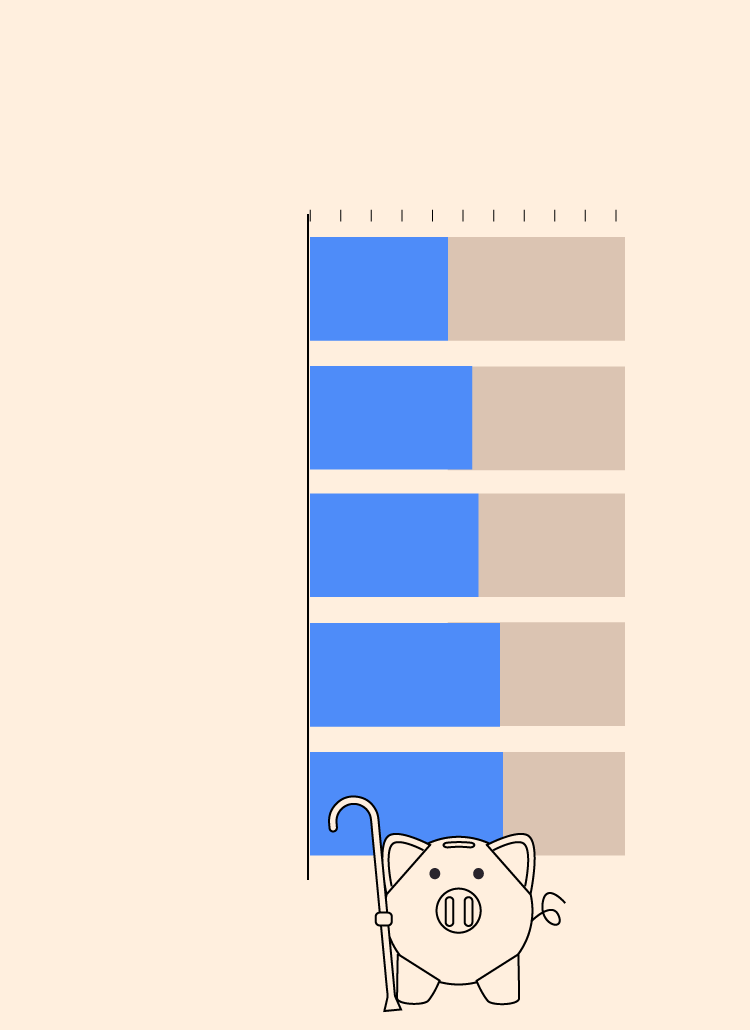

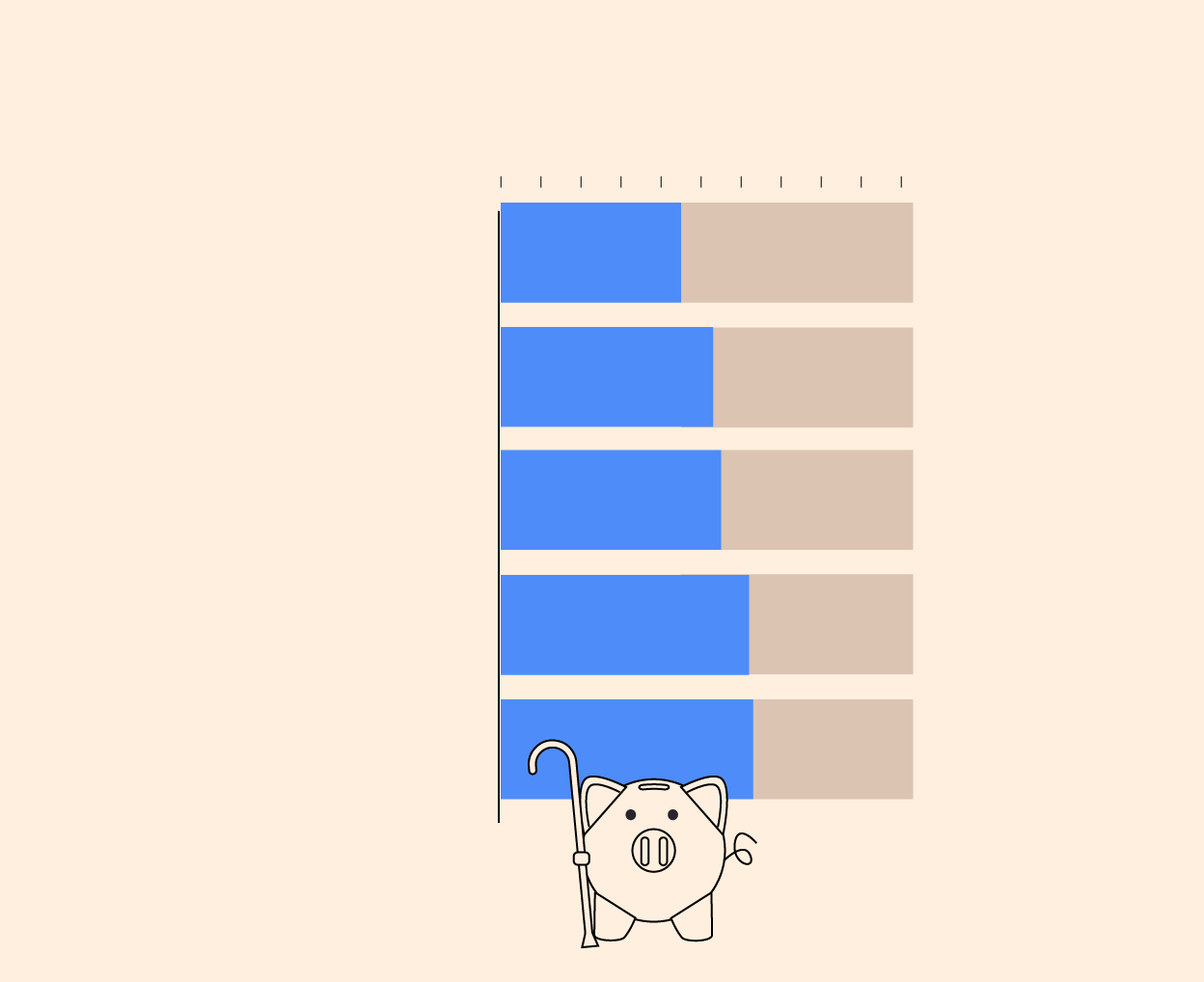

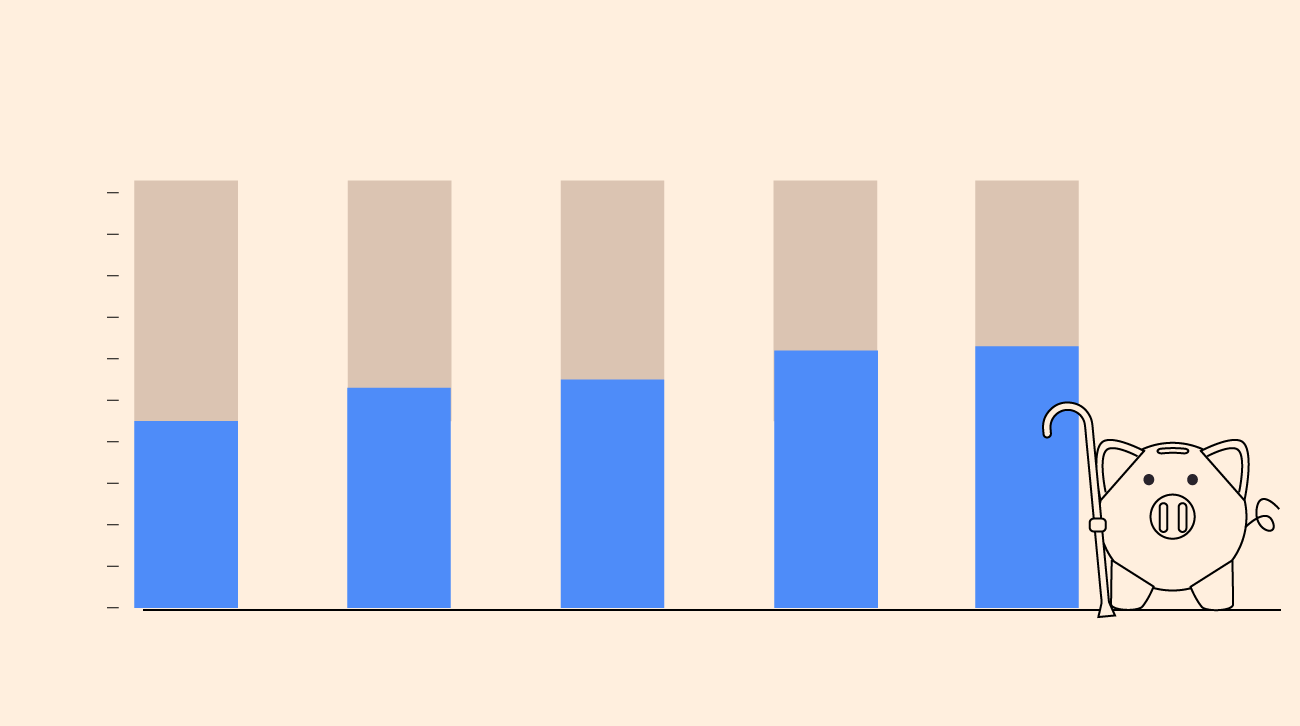

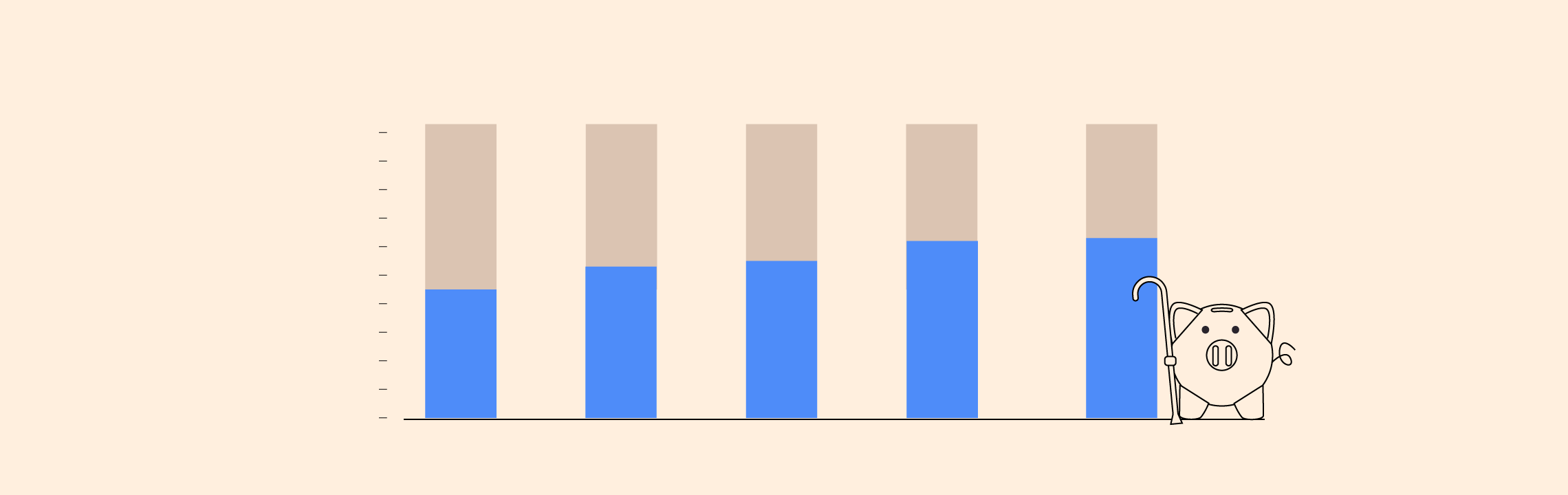

Por regla general, el ahorrador se va haciendo más conservador a medida que cumple años. A partir de los 55 años se recomienda a los partícipes de fondos de pensiones que viren su cartera hacia activos de renta fija ya que, ante cualquier crisis de los mercados, las posibilidades de recuperación cada año van siendo menores.

Tendencia al alza en productos conservadores conforme aumenta la edad

100

0

50

Generación Z

45%

(1994-2010)

Generación Y

53%

(1982-1994)

Generación X

55%

(1965-1981)

Baby

Boomers

62%

(1946-1964)

Silent

Generation

63%

(1939-1947)

Tendencia al alza en productos conservadores conforme aumenta la edad

100

0

50

Generación Z

45%

(1994-2010)

Generación Y

53%

(1982-1994)

Generación X

55%

(1965-1981)

Baby Boomers

62%

(1946-1964)

Silent

Generation

63%

(1939-1947)

Tendencia al alza en productos conservadores conforme aumenta la edad

100

90

80

70

60

63%

62%

50

55%

53%

40

45%

30

20

10

0

Generación Z

Generación Y

Generación X

Baby Boomers

Silent Generation

(1994-2010)

(1982-1994)

(1965-1981)

(1939-1947)

(1946-1964)

Tendencia al alza en productos conservadores conforme aumenta la edad

100

90

80

70

60

63%

62%

50

55%

53%

40

45%

30

20

10

0

Generación Z

Generación Y

Generación X

Baby Boomers

Silent Generation

(1965-1981)

(1946-1964)

(1939-1947)

(1994-2010)

(1982-1994)

La reciente historia ha demostrado, sin embargo, que se producen también fuertes pérdidas en las inversiones de renta fija con escasas posibilidades de recuperación, si no se opta por cambiar de activos. Por otra parte, el ahorrador conservador suele no tener en cuenta los efectos de la inflación cuando compromete su dinero en imposiciones a plazos u otros activos de renta fija con plazos superiores a cinco años.

Hay pocos estudios al respecto, pero los que ha llevado a cabo EFPA, la principal asociación de asesores financieros de España, con 35.000 asociados, han puesto de manifiesto que los ahorradores son más conservadores en el sur de España que los del norte.

2

Nuestro país se ha destacado siempre por tener un colectivo de ahorradores e inversores más conservadores que los de la mayoría de los países occidentales y, especialmente, que los anglosajones. Y ello, principalmente, por dos razones: en primer lugar porque en España la principal inversión de muchas familias es la inmobiliaria. Se invierte en la vivienda propia y en algunos casos en la residencia secundaria hasta unos niveles que sólo son comparable con los de Japón. La inversión financiera representa, de media, algo más del 75 por ciento del total del patrimonio de las familias españolas.

Por otra parte, porque somos un país muy banquerizado, donde las entidades financieras marcan la política de ahorro, e incluso inversión, a los clientes. Y los bancos, según las circunstancias, tienden a proponer a sus clientes la venta de aquellos productos financieros que más le interesan.

3

El problema actual para muchos ahorradores e inversores es que su dependencia del banco está dejando sin rentabilidad a su patrimonio financiero, ya que las entidades financieras españolas no están retribuyendo las cuentas y depósitos bancarios como antaño y como se está haciendo en la mayoría de los países europeos. Y ello precisamente en un momento en el que la inflación está actuando con un importante efecto de corrosión de ese ahorro que hemos ido acumulando con mucho esfuerzo y durante muchos años en la mayor parte de los casos.

La explicación de esta falta de remuneración por parte de los bancos españoles hasta la fecha residía en que nuestras compañías disponían de una mayor liquidez, y también de que no había una elevada demanda de créditos. Las cosas están empezando a cambiar debido a la gran presión social y a la del Gobierno y ya hay depósitos que ofrecen entre un 2 y un 3% de rentabilidad, que en cualquier caso sigue siendo inferior a las que se pueden encontrar en Europa (de hasta un 4%).

Depósitos

2-3%

4%

En España

En Europa

Depósitos

2-3%

4%

En España

En Europa

Depósitos

2-3%

4%

En España

En Europa

Depósitos

2-3%

4%

En España

En Europa

Algunos, todavía demasiados, siguen presos de sus entidades y no se atreven a mover sus ahorros en busca de esa rentabilidad que compense, al menos en parte, la pérdida de poder de compra por la inflación. Pero hay muchos que han comprendido bien la situación y están cambiando el destino de su patrimonio financiero sin perder su perfil de conservador.

4

Los ahorradores conservadores más decididos están llevando su ahorro a mercados y activos donde se puede invertir el dinero a corto y muy corto plazo y puede retirarse muy fácilmente. Lo están colocando en Letras del Tesoro, en fondos monetarios a corto plazo y en un nuevo tipo de fondos que se acaba de comercializar en España y que son fondos con un vencimiento definido. El vencimiento de esos fondos es a un año e incluso menos. Y, por supuesto, algunos ahorradores han llevado también parte de su dinero a las cuentas y depósitos de ciertos bancos instalados en España que están dando rentabilidades de hasta el 3%.

Rentabilidad de las Letras del Tesoro

3,635%

3,314%

A seis meses

A doce meses

Rentabilidad de las Letras del Tesoro

3,635%

3,314%

A seis meses

A doce meses

Rentabilidad de las Letras del Tesoro

3,635%

A seis meses

3,314%

A doce meses

Rentabilidad de las Letras del Tesoro

3,635%

A seis meses

3,314%

A doce meses

Se trata de entidades pequeñas, algunas de ellas extranjeras, que siguen las recomendaciones de Luis de Guindos, vicepresidente del Banco Central Europeo, a los bancos españoles de subir la remuneración de los depósitos y cuentas.

5

Cuanto más conservador sea uno, cuanta más dificultad tenga para coger el sueño al acordarse de su patrimonio financiero, debe apostar por fondos y activos a corto o muy corto plazo. Le hablarán del buen momento de la renta fija y de invertir a medio y largo plazo… pero, en el momento actual, el inversor y ahorrador conservador debe moverse en el corto plazo y ya habrá tiempo para otras apuestas.

Cuando oigan hablar a los expertos de que «la curva de tipos está invertida», quiere decir que se paga más dinero en el corto plazo que en el largo y eso no es normal. Lo normal es que se pague más dinero a aquellos que invierten a largo plazo porque las incertidumbres –el riesgo– son mayores.

Recuerden siempre, además, que la renta fija no es tan fija y que las mayores pérdidas en los últimos tiempos las han producido precisamente ese tipo de activos porque cuando los tipos suben, baja la rentabilidad de las posiciones de la renta fija y cuando bajan los tipos, sube la rentabilidad de estos activos. Es verdad que las expectativas ahora es que empiecen a bajar los tipos, pero ¿cuándo? ¿Habrá una recesión económica que provoque la quiebra de algunas empresas que han emitido bonos de renta fija? ¿Entrarán en dificultades algunos estados soberanos que tienen gran cantidad de deuda pública en el mercado? Haga algo con su patrimonio, pero no se complique en exceso la vida si tiene un perfil conservador y aspire antes a mantener su dinero que a sacarle una constante rentabilidad.

Hay que relativizar las conductas que han hecho tanto daño como la de mantenerse fieles al banco de toda la vida, porque eso castiga al bolsillo del ahorrador. También hay que ser consciente de que los jugadores del sector bancario se han multiplicado. Hay más ofertas, muchas de ellas de entidades poco conocidas. Pero el Fondo de Garantía de Depósitos garantiza en Europa hasta los 100.000 euros de inversión en caso de quiebra.

En caso de quiebra del banco se garantizan hasta

100.000 euros

del Fondo de Garantía de Depósitos

En caso de quiebra del banco se garantizan hasta

100.000 euros

del Fondo de Garantía de Depósitos

En caso de quiebra del banco se garantizan hasta

100.000 euros

del Fondo de Garantía de Depósitos

En caso de quiebra del banco se garantizan hasta

100.000

euros

del Fondo de Garantía de Depósitos

¿Dudas de invertir? ¿Falta de seguridad? En caso de tenerlas porque no se conoce la entidad financiera o hay aversión a invertir por el móvil o el ordenador en lugar de la oficina física, acudan al Banco de España para saber si la entidad está regulada.

Formato y diseño Izania Ollo

Desarrollo Gorka Sánchez

¿Ya eres suscriptor/a? Inicia sesión

Publicidad

Publicidad

Ángel López | San Sebastián e Izania Ollo | San Sebastián

Fermín Apezteguia y Josemi Benítez

Esta funcionalidad es exclusiva para suscriptores.

Reporta un error en esta noticia

Comentar es una ventaja exclusiva para suscriptores

¿Ya eres suscriptor?

Inicia sesiónNecesitas ser suscriptor para poder votar.